- Qu’est-ce que le cash flow ? C’est la différence entre les encaissements et les décaissements sur une période, permettant de mesurer la trésorerie générée réellement par l’entreprise.

- Importance et différentes formes : le cash flow est essentiel pour anticiper les besoins financiers, financer les investissements, rembourser les dettes ou distribuer des dividendes. On distingue notamment le cash flow d’exploitation, d’investissement et de financement, ainsi que le free cash flow.

- Axonaut, un outil pour piloter efficacement : la plateforme propose un modèle de calcul intégré, la connexion en temps réel aux comptes bancaires, l’analyse des flux, et des fonctionnalités pour anticiper les découverts et sécuriser la trésorerie.

La définition du Cash Flow peut sembler complexe pour les dirigeants de TPE et PME, pourtant, il est essentiel pour la bonne gestion financière et la pérennité d’une entreprise.

Le cash flow, ou flux de trésorerie, représente concrètement les mouvements d’argent entrants et sortants au sein d’une société. Comprendre précisément ce concept et maîtriser son modèle de calcul permet d’anticiper les besoins de financement, d’améliorer la gestion quotidienne, et de prendre des décisions stratégiques éclairées.

Dans cet article, nous vous expliquons clairement la définition du cash flow, son importance pour votre activité, ainsi que les méthodes et modèles pratiques à appliquer facilement au sein de votre entreprise.

Cash flow : définition

Le cash flow permet de mesurer la trésorerie d’une entreprise à un instant T. Le calcul du cash flow correspond ainsi à la différence entre les encaissements (bénéfices et fonds obtenus par l’entreprise) et les décaissements (les dépenses de l’entreprise c’est-à-dire les sorties d’argent).

Généralement, il est calculé pendant le bilan comptable à la fin de l’exercice comptable. Cela permet à l’entreprise d’évaluer la trésorerie actuelle et créer des prévisionnels pour prendre les bonnes décisions pour la santé financière de l’entreprise dans le futur. Vous pourrez alors ajuster si besoin le budget et identifier les charges trop importantes pour améliorer la rentabilité et faire face à d’éventuels décalages dans la trésorerie.

Pour bien comprendre la définition du cash flow, il est important également de les différencier de deux autres indicateurs financiers.

La différence entre CAF et cash flow

Comme son nom l’indique, la Capacité d’Autofinancement (CAF) détermine si une entreprise peut satisfaire son besoin de financement avec ses activités d’exploitation (ventes et achats hors financement externe).

Cependant, cet indicateur comprend une limite : il ne prend pas en compte les délais de paiement clients et fournisseurs. Le calcul du cash flow vient compléter cet indicateur et va ainsi plus loin dans l’analyse. Nous vous détaillons les calculs plus bas dans notre article.

La différence entre rentabilité et cash flow

Une entreprise rentable signifie qu’elle génère du profit, du chiffre d’affaires et suffisamment pour couvrir ses charges. En revanche, une entreprise rentable peut avoir un cash flow négatif. Cela peut vouloir dire que pour augmenter son chiffre d’affaires, elle a dû investir massivement par exemple.

Free cash flow : définition

La définition du Free Cash Flow d’une entreprise (FCF) ou « flux de trésorerie disponible » est la quantité d’argent disponible après avoir réglé les investissements nécessaires pour le développement de l’entreprise (charges fixes, variables etc).

Par exemple, une entreprise de charpenterie va augmenter son chiffre d’affaires avec les prestations vendues. Elle va utiliser cette trésorerie pour payer ses salariés, racheter et entretenir son matériel, verser des dividendes aux actionnaires etc. Une fois toutes ces dépenses payées, le Free Cash Flow correspond à la trésorerie restante.

Avec cet argent disponible, l’entreprise pourra investir dans la croissance de l’entreprise ou encore rembourser les dettes par exemple.

C’est un indicateur important car il permet de mesurer la performance financière et le besoin en financement d’une entreprise.

Vous pourrez calculer le Free Cash Flow en vous reposant sur le tableau de flux de trésorerie. En effet, vous devrez soustraire le cash flow d’exploitation et l’Investment Cash Flow (flux de trésorerie d’investissement). Nous vous en disons plus sur ces notions clés ci-dessous !

Quels sont les différents types de cash flow ?

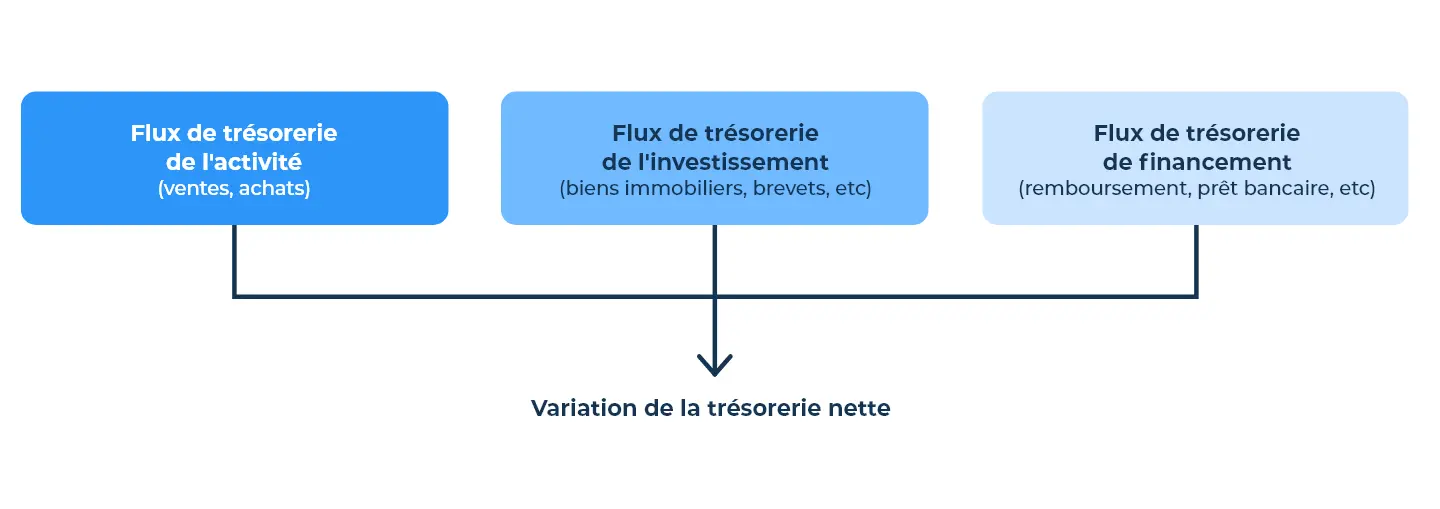

Il existe trois catégories qui vous permettront d’obtenir le calcul du cash flow :

- L’operating Cash Flow ou Cash Flow d’exploitation : il comprend les bénéfices et les charges de l’entreprise. Cette métrique ne prend pas en compte les financements ni les investissements.

- L’Investing Cash Flow ou flux de trésorerie de l’investissement : il prend en compte l’achat ou vente d’actifs comme les biens immobiliers ou encore les brevets.

- Le Financing Cash Flow ou flux de trésorerie de financement : il vient des revenus générés par les emprunts et les fonds propres. En somme, ce sont les flux de trésorerie associés aux activités de financement. Cela prend en compte par exemple le remboursement d’un prêt à la banque.

En additionnant les résultats des 3 groupes, vous pourrez déduire la trésorerie nette sur une période grâce à un tableau de flux de trésorerie.

Comment calculer le cash flow ?

Le cash flow est le résultat dégagé par l’entreprise. La formule de calcul est la suivante :

Cash Flow = produits encaissés – charges décaissées.

Pour aller plus loin, nous vous présentons différents exemples de calcul du cash flow :

Le calcul du Cash Flow d’exploitation

Le calcul du Cash Flow d’exploitation est le suivant : Résultat net de l’entreprise – Dotations aux amortissements, dépréciations et provisions – Reprises sur dépréciations et provisions – Résultat Exceptionnel +/- Variation du BFR.

On peut simplifier la formule de calcul de la manière suivante :

Operating Cash Flow = Capacité d’autofinancement – Variation de BFR (Besoin en Fonds de Roulement). Pour inclure les décalages de trésorerie, la formule prend également en compte la variation de BFR c’est-à-dire les créances clients + créances diverses – dettes fournisseurs.

Le calcul de l’Investing Cash Flow

Le calcul de l’Investing Cash Flow est le suivant : acquisitions d’immobilisation incorporelles et corporelles – acquisitions d’entités + cession d’immobilisations incorporelles et corporelles + cessions d’entités.

Le calcul du Financing Cash Flow

La formule de calcul du Financing Cash Flow est la suivante : augmentation de capitaux propres + emprunts moyen et long terme – remboursement des emprunts moyen et long terme +/- variation des prêts réalisés par les actionnaires – dividendes versés.

Le calcul du Free Cash Flow

Le Free Cash Flow se calcule de la manière suivante : Excédent brut d’Exploitation (EBE) – Impôt sur le résultat d’exploitation – Variation du besoin en fonds de roulement (BFR) – Cessions d’immobilisations – Investissements.

Le tableau de calcul du Cash Flow

En complément des formules de calcul présentées ci-dessus, vous pouvez utiliser deux méthodes pour calculer et créer le tableau de calcul du Cash Flow :

- La méthode directe : c’est la méthode privilégiée par les entrepreneurs car elle est plus accessible et rapide. Vous devrez additionner les mouvements d’encaissements d’activité (ou d’exploitation) et soustraire les décaissements liés à l’activité.

- La méthode indirecte : Elle est principalement utilisée par les experts-comptables. Elle consiste à partir du résultat net obtenu à partir du compte de résultat et procéder à des ajustements pour annuler l’impact des écritures de régularisation effectuées au cours d’une période.

Nos conseils pour optimiser ce tableau : Afin de piloter en temps réel votre entreprise, n’hésitez pas à mettre à jour ce tableau régulièrement. Cela vous permettra d’agir rapidement en cas de trous dans votre trésorerie. Évitez également d’être trop optimiste dans les chiffres pour prévenir plus facilement une situation difficile.

Comment analyser les flux de trésorerie ?

La définition d’un cash flow positif est simple : votre entreprise possède plus de fonds entrants que sortants dans ce cas de figure. Vous pouvez ainsi envisager d’investir dans d’autres projets pour encourager la croissance : primes salariés, remboursement des emprunts, rachat de locaux etc.

⚠️ Attention ! Cela ne signifie pas que l’entreprise est rentable, vous pouvez être rentable mais avoir un flux de trésorerie négatif si vous devez décaisser plus de liquidités.

Dans le cas d’un cash flow négatif : cela signifie que vous avez moins d’entrées d’argent que de sorties. Pas de panique ! Cela peut signifier que vous avez investi massivement pour augmenter votre chiffre d’affaires.

Si cette situation persiste, vous devrez surveiller de plus près les résultats du tableau et créer des prévisionnels pour éviter une situation compliquée. Vous devrez procéder à des ajustements sur vos budgets commerciaux ou marketing, renégocier le prix de matériel avec vos fournisseurs etc.

Comment augmenter le cash flow ?

Plusieurs solutions s’offrent à vous pour obtenir une meilleure trésorerie :

- Contrôler précisément vos dépenses : commencez par analyser et répertorier toutes vos dépenses. Vous pourrez ainsi vous assurer qu’il n’y a pas de dépenses superflues. Vous pourrez agir sur un autre front important également : les délais de paiement fournisseurs. Vous pouvez essayer de négocier de meilleurs délais de paiement en vous appuyant sur différents leviers. Par exemple, mettre en avant vos délais respectés sur une longue période ou encore les tarifs dont bénéficient vos concurrents. N’hésitez pas à comparer les prix avec d’autres fournisseurs également.

- Surveiller les délais de paiement client : a contrario des délais fournisseurs, vous voulez que vos délais clients soient le plus court possible. Pour combler un manque de trésorerie ponctuel, l’affacturage ou encore l’avance de trésorerie sont de bonnes solutions. Vous pouvez également accorder des délais plus importants aux clients les plus fidèles, cela incite à régler plus tôt.

- Vérifier le stock : c’est un véritable travail d’équilibriste ! En effet, un stock trop important représente un coût élevé et les ruptures entraînent du mécontentement client.

Augmentez votre cash flow avec la solution Axonaut

Comment faire concrètement pour arriver à gérer en même temps le contrôle des achats et des clients ? La trésorerie est certes le nerf de la guerre pour une entreprise mais il n’est pas évident de gagner toutes les batailles et de mener tout de front !

Pour vous aider à augmenter votre cash flow, Axonaut a conçu plusieurs fonctionnalités pour les petites entreprises. Elles vous permettent d’automatiser la gestion des tâches administratives.

- Vos clients vous règlent en retard ? Vous pouvez relancer automatiquement vos impayés et retrouver l’historique en un clic. Plus besoin de perdre du temps sur les relances ! Vous obtenez également plus rapidement votre dû en proposant le paiement en ligne facilement.

- Vous avez du mal à contrôler vos dépenses ? Vous pouvez créer vos dépenses en quelques clics et centraliser le paiement directement depuis la plateforme. Objectif : maîtriser vos sorties de trésorerie et avoir une meilleure relation avec vos fournisseurs !

- Vous souhaitez faciliter la gestion de votre stock ? Vous pouvez vérifier en temps réel les entrées et sorties de stock, créer des bons de livraison et avoir un historique.

- Vous aimeriez avoir une meilleure visibilité sur votre trésorerie ? Découvrez le module de trésorerie par Axonaut ! Créez votre prévisionnel de trésorerie en un clic, vérifiez chaque mouvement de trésorerie prévisionnel en un coup d’œil et anticipez l’impact de changements sur votre trésorerie. Objectif : avoir toutes les informations pour prendre les meilleures décisions pour votre entreprise !

- Comment prévenir de coups durs dans votre trésorerie ? Bénéficiez de l’avance immédiate en obtenant le montant de vos factures en 48 heures !

En savoir plus :

- Proposez l’avance immédiate avec Axonaut

- Comment estimer la valeur d’une entreprise ?

- Le prévisionnel de trésorerie d’une entreprise

- Le prévisionnel de trésorerie dans Axonaut

- Dispositif d’avance immédiate : qu’est-ce que c’est ?

- Performance financière : comment l’améliorer ?

- Tableau de flux de trésorerie : définition et modèle

- Effet de levier : définition et calcul