- Banques traditionnelles : services complets, frais élevés : Société Générale, BNP Paribas, Crédit Agricole, Banque Populaire et Crédit Mutuel offrent des services personnalisés via réseau d’agences, accompagnement, crédits, encaissement, etc. Mais les frais mensuels démarrent entre 25 € et 35 €, avec coûts additionnels pour certaines opérations ou services. Ces offres conviennent aux entreprises attachées à un conseiller physique, malgré un tarif souvent élevé.

- Comptes pro en ligne : fluides, moins chers, pratiques : Les néobanques comme Qonto, Shine, Manager.one ou Anytime misent sur la simplicité numérique. Elles proposent une gestion 100 % en ligne, des applications ergonomiques, des outils intégrés et des tarifs compétitifs dès 7,90 € par mois. Elles représentent une alternative moderne et économique aux banques classiques pour les TPE/PME.

- Axonaut : outil de gestion avec compte pro intégré : Axonaut centralise facturation, devis, CRM, trésorerie, dépenses, comptabilité… et propose désormais un compte bancaire professionnel en ligne complet. L’offre débute à environ 20 €/mois, idéale pour les indépendants, TPE/PME cherchant à simplifier leur gestion sans multiplier les solutions.

Lorsqu’il s’agit de choisir et ouvrir un compte bancaire pour son entreprise, les entrepreneurs ont désormais deux grandes options : les banques professionnelles traditionnelles, avec leurs agences physiques et services personnalisés, et les comptes professionnelles en ligne, qui misent sur la simplicité, des coûts réduits et une gestion numérique accessible à tout moment. Découvrez notre comparatif banque pro traditionnelle et néobanques pour vous aider à choisir la meilleure banque pour les professionnels !

Comparatif banque pro traditionnelle : les 5 offres pour les TPE et PME

Société Générale

La Société Générale propose des services bancaires complets pour les professionnels et dispose d’un large réseau d’agences.

Avantages : solution de gestion de trésorerie, application mobile, accompagnement pour les jeunes entreprises.

Inconvénients : Frais mensuels de compte élevés, coûts supplémentaires pour diverses transactions, support client inégal selon les agences.

Tarifs : Les comptes standards commencent autour de 30 € par mois, avec des frais additionnels pour certaines opérations.

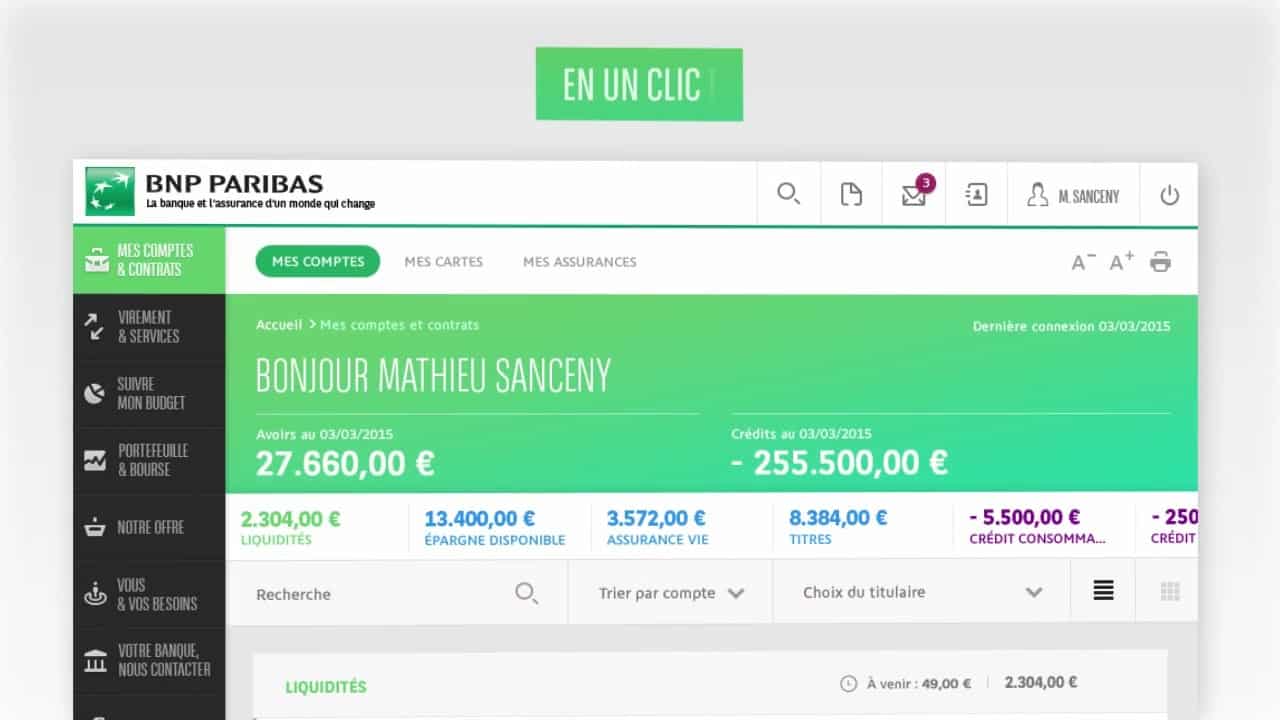

BNP Paribas

BNP Paribas est une banque traditionnelle avec une offre pour les professionnels, y compris des solutions de gestion de trésorerie adaptées aux TPE et PME.

Avantages : Services financiers complets, y compris prêts, investissements et conseillers dédiés aux entreprises.

Inconvénients : Les frais peuvent être élevés, en particulier pour les virements internationaux et certaines fonctionnalités du compte.

Tarifs : Les comptes professionnels commencent à partir de 35 € par mois, avec des coûts supplémentaires pour les services premium.

Crédit Agricole

Populaire parmi les petites et moyennes entreprises, le Crédit Agricole propose des comptes professionnels flexibles et un accompagnement personnalisé pour les entreprises locales.

Avantages : Fort accent sur le soutien aux entreprises régionales, réseau étendu d’agences.

Inconvénients : Services internationaux limités, les frais peuvent être élevés pour les entreprises ayant une portée nationale ou internationale.

Tarifs : À partir de 25 € par mois, avec diverses options supplémentaires.

Banque Populaire

La Banque Populaire est une banque coopérative bien implantée en France, qui offre des services adaptés aux besoins des TPE et PME, notamment dans les régions rurales et pour les petites entreprises.

Avantages : relation de proximité avec les conseillers, solutions d’encaissement.

Inconvénients : moins d’outils en ligne que ses concurrents, offre inégale selon les régions.

Tarifs : À partir de 25 euros par mois, avec plusieurs options supplémentaires.

Crédit Mutuel

Le Crédit Mutuel est une banque qui propose une offre pour les professionnels. Elle est particulièrement orientée vers les TPE et les PME avec des services financiers, d’assurance et de gestion.

Avantages : les agences proposent des offres pour certains secteurs d’activité, réseau étendu en France

Inconvénients : moins d’outils en ligne que ses concurrents, frais élevés notamment de découvert.

Tarifs : À partir de 25 euros par mois, avec plusieurs options supplémentaires.

Comparatif banque pro en ligne : les 5 meilleures offres

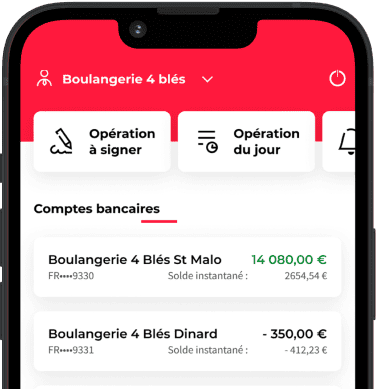

Axonaut

Axonaut est un outil de gestion 100% français qui centralise l’ensemble des fonctionnalités pour simplifier la gestion de votre entreprise : facturation, devis, CRM, dépenses, trésorerie, comptabilité et désormais compte bancaire professionnel en ligne !

Avantages :

- Logiciel de gestion tout-en-un.

- IBAN français et sécurisé

- Cartes et virement gratuits

- Une meilleure gestion des dépenses d’équipe

- Un support client réactif et français

- Connexion automatisée avec les logiciels comptables

Inconvénients :

- Pas adapté aux grandes entreprises

Tarifs : À partir de 20e/mois

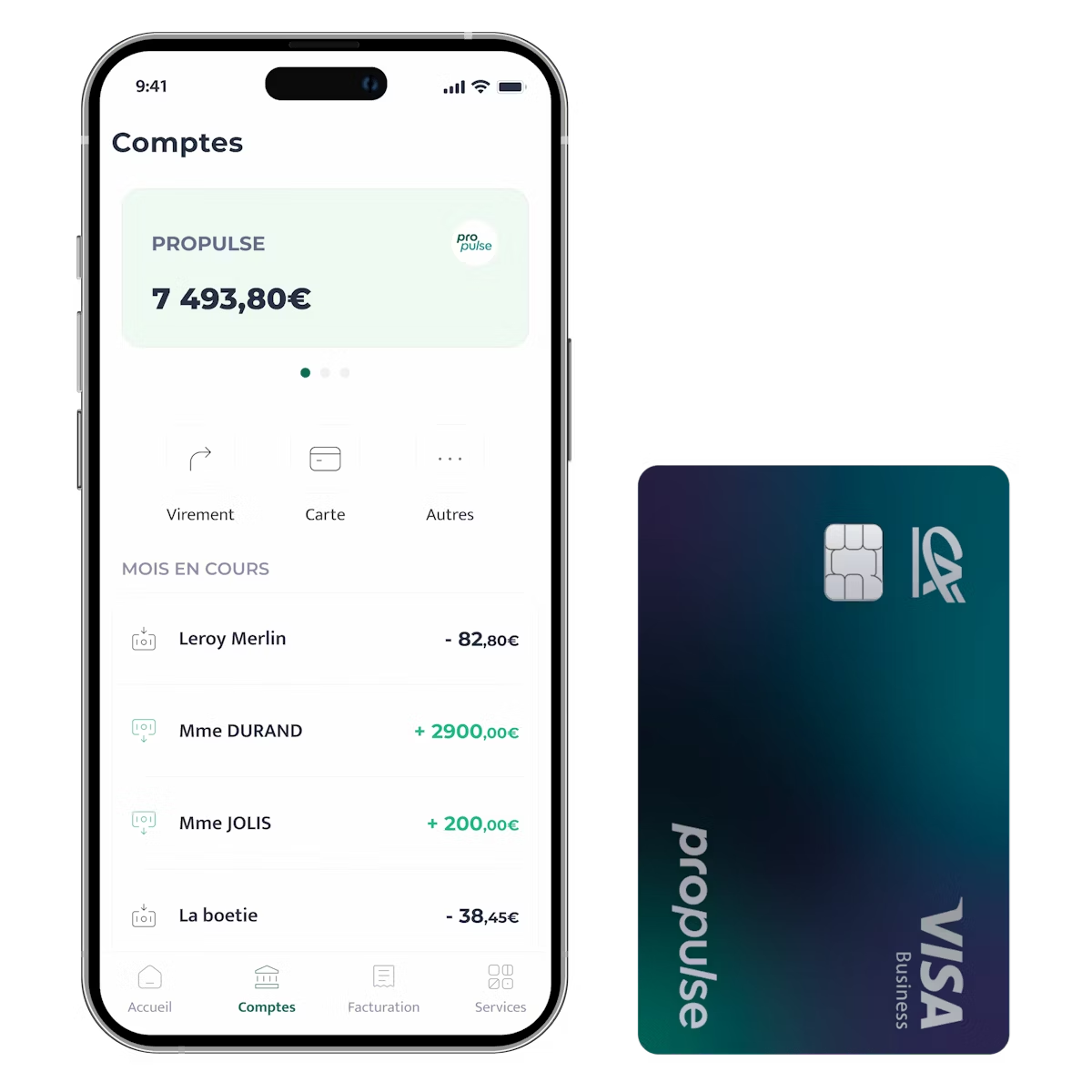

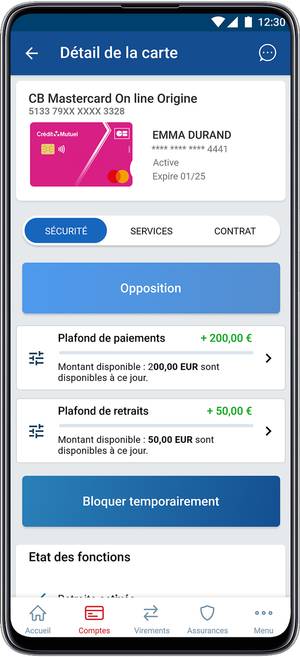

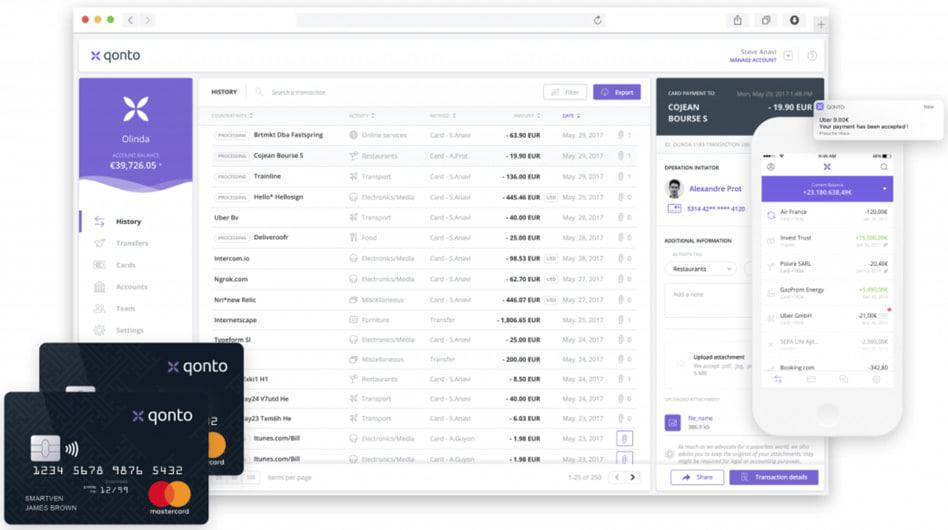

Qonto

Qonto est une banque en ligne française dédiée aux indépendants, TPE, et PME. Elle propose une interface pour simplifier la gestion financière des petites entreprises.

Avantages :

- Interface facile à utiliser.

- Comptes multi utilisateurs avec permissions pour les membres d’une équipe

- Gestion des dépenses facilitée

Inconvénients :

- Outil de facturation basique

- Limitation dans le nombre de virements/prélèvements par mois

Tarifs : à partir de 49 euros/mois pour une TPE

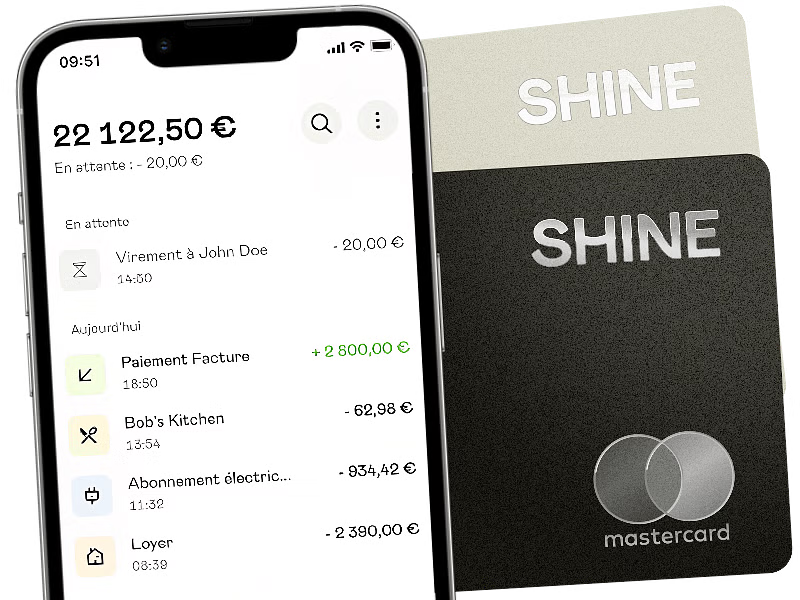

Shine

Shine est une néobanque française pour les entrepreneurs et petites entreprises. Elle propose des services bancaires de base ainsi que des fonctionnalités d’aide administrative, comme la gestion de factures et la déclaration de TVA.

Avantages :

- Interface intuitive

- Assistance à la création d’entreprise

- Déclaration de TVA simplifiée

Inconvénients :

- Limité aux entreprises individuelles et aux petites entreprises

- Des frais bancaires sur des opérations bancaires courantes

Tarifs : À partir de 7,90 € (formule basique)

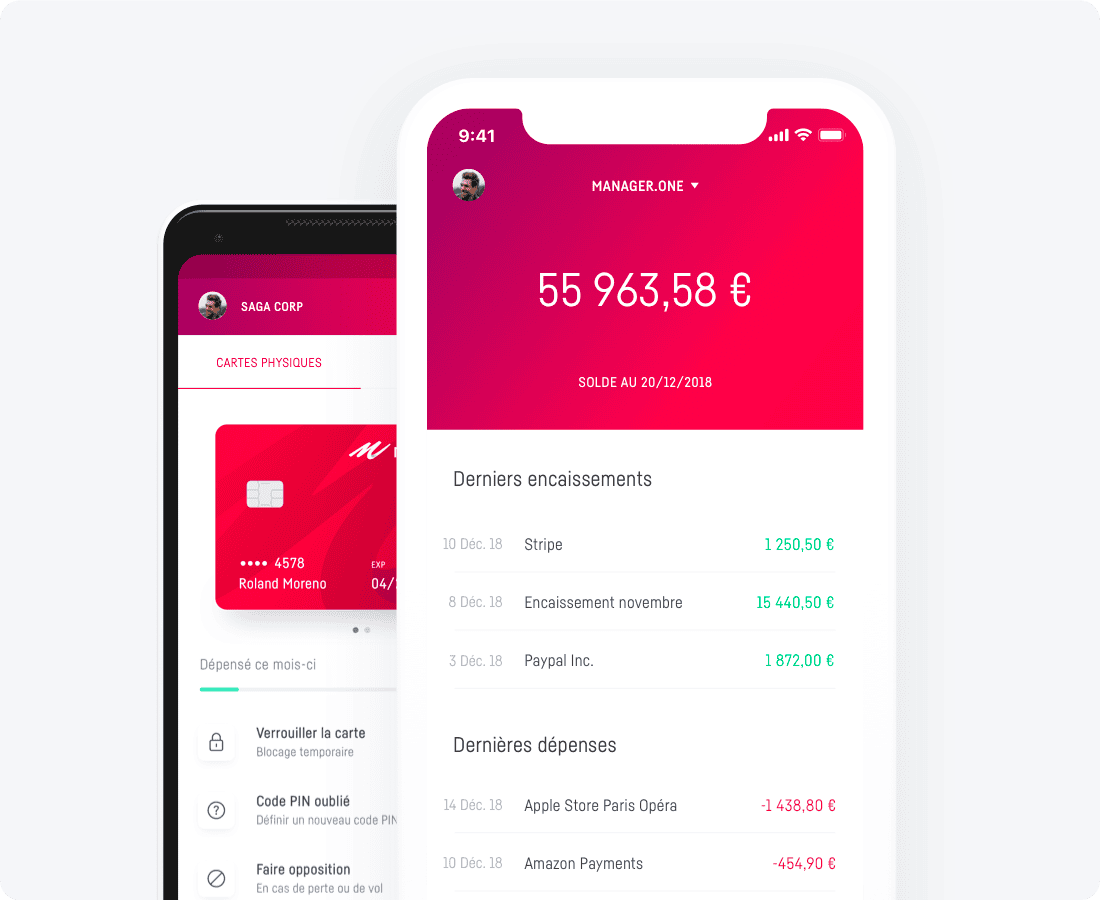

Manager.one

Manager.one est une banque en ligne qui cible spécifiquement les PME et TPE en France. Son offre propose une solution de gestion des flux financiers avec des outils adaptés aux petites entreprises.

Avantages :

- Tarification fixe

- Gestion simplifiée des notes de frais

- Fonctionnalités pour gérer la comptabilité

Inconvénients :

- Carte de paiement supplémentaire pour les salariés à 20e l’unité

- Pas de découvert autorisé

Tarifs : 29,99 €/mois

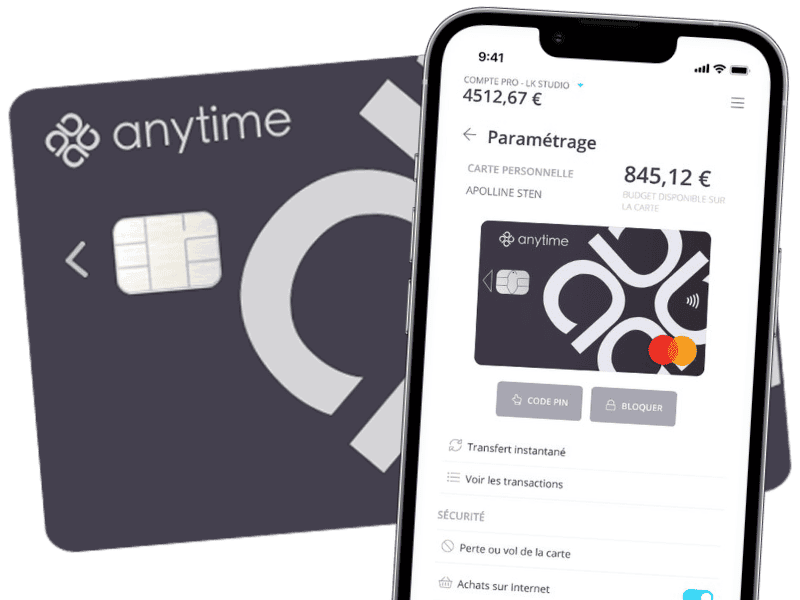

Anytime

Anytime est une banque en ligne, adaptée aux petites entreprises, associations, et indépendants. Elle offre un panel d’outils pour la gestion de trésorerie et des fonctionnalités pour les auto-entrepreneurs et TPE.

Avantages :

- Intégration avec des logiciels de comptabilité

- Outil de gestion de budget et d’encaissements

Inconvénients :

- Support client en ligne parfois limité en terme de réactivité

- Outil de facturation pas compris dans tous les abonnements

Tarifs : À partir de 14,50e/mois pour les indépendants

Qu’est-ce qu’une banque traditionnelle ?

Les banques traditionnelles proposent différents services pour les TPE et PME :

- La gestion de votre compte courant professionnel.

- Moyens de paiement et encaissements.

- Solutions de financement : prêts, affacturages etc.

- Accompagnement et conseil personnalisé.

- Solutions de gestion de trésorerie.

- Assurances en ligne.

- etc.

Quels sont les avantages et inconvénients d’une banque physique ?

Une banque physique vous permet de bénéficier d’un accompagnement personnalisé. Si vous préférez un contact direct, la banque traditionnelle vous offre la possibilité de consulter un conseiller dans une agence physique. Vous pouvez avoir accès plus facilement à des solutions de financement comme les prêts et les leasings contrairement aux néobanques.

En revanche, cela a un prix ! Les banques traditionnelles ont des coûts élevés (frais de tenue de compte, carte bancaire, découverts ou encore des commissions). La facture se révèle être beaucoup plus élevée qu’une banque en ligne.

Les démarches peuvent également être plus longues pour ouvrir un compte par exemple. Si vous recherchez une solution plus digitale, sachez que les outils numériques sont moins généralement moins intuitifs et performants par rapport à un compte en ligne. Au quotidien, cela peut manquer de fluidité et vous faire perdre du temps.

Quelle est l’alternative aux banques traditionnelles pour les TPE et PME ?

Les banques en lignes et néobanques sont devenues en quelques années une véritable alternative aux comptes traditionnels.

Pour se démarquer, ils proposent des tarifs beaucoup plus avantageux et transparents. Par exemple, sur les frais bancaires, elles proposent généralement des tarifs très compétitifs voire gratuits pour les services de base comme les virements ou la carte bancaire. Cela permet aux TPE et PME de réduire les coûts liés à la gestion de leur compte bancaire professionnel.

Contrairement aux banques physiques, les outils digitaux sont également beaucoup plus avancés. En effet, les comptes professionnels en ligne mettent à disposition des applications mobiles et plateformes web ergonomiques et intuitives, souvent dotées d’outils de gestion financière performants. Cela inclut des fonctionnalités pour suivre les transactions en temps réel, gérer les budgets et même émettre des factures, facilitant la gestion quotidienne.

Cette performance en ligne a pour conséquence de faciliter les démarches administratives. En effet, l’inscription et l’ouverture d’un compte est plus rapide par exemple.

En revanche, si vous recherchez une présence sur le territoire, vous préférerez une banque traditionnelle. En effet, les banques en ligne ne disposent pas d’agences.

Elles disposent également de moins de produits financiers et d’assurances. Les offres de produits financiers additionnels (comme les assurances professionnelles, multirisques, prévoyance) sont moins diversifiées dans les banques en ligne.

Comment choisir son compte pro ?

Analyser ses besoins

Avant de choisir un compte pro, vous devez établir une liste de critères essentielles pour vous dans la gestion de votre entreprise. Par exemple :

- Quels sont les moyens de paiement nécessaires ? Carte bancaire physiques, virtuelles etc.

- Les moyens d’encaissements à proposer aux clients ? Virement, encaissement en ligne etc

- Conseiller personnel ou non ?

- Gestion en ligne ou à distance ?

- Besoin de crédit professionnel ?

- Gestion de la comptabilité intégrée ?

- Accès à un IBAN français ?

- etc.

Une fois vos besoins définis, vous pourrez ainsi définir une liste de fonctionnalités nécessaires pour tester les différents outils disponibles sur le marché.

Vérifier les tarifs

Dans le choix d’une solution, pensez à vérifier les différents frais supplémentaires que les banques peuvent imposer comme :

- Les frais de tenue de compte

- Les commissions de mouvements

- Les frais de découverts

- Le coût de la carte bancaire

Opter pour un service client disponible

Faire appel au service client est essentiel surtout lorsqu’on commence à utiliser la solution. Dès le début, assurez-vous que l’équipe est réactive et précise dans la réponse aux questions. Vous pouvez également vérifier les avis laissés par les autres utilisateurs pour en avoir le cœur net.

Comment ouvrir un compte pro ?

Pour ouvrir un compte professionnel, vous pourrez suivre ce processus :

- Choisir une banque : vous pouvez consulter notre comparatif détaillé ci-dessus. Nous vous conseillons de comparer les différentes fonctionnalités proposées. L’adoption d’un compte bancaire est aussi l’occasion d’optimiser la gestion de votre entreprise en centralisant la facturation, les devis, une partie CRM etc.

- Préparer les documents requis : pièce d’identité, extrait KBIS, statut de la société etc. Cela peut varier en fonction de la banque, traditionnelle ou non. En règle générale, les néobanques proposent des formulaires en ligne rapides et faciles à compléter.

- Activer le compte et les moyens de paiement : le compte professionnel vous enverra les liens de connexion ainsi que les moyens de paiement. Vous pourrez effectuer les virements rapidement pour votre entreprise. Pour une banque traditionnelle, il est possible que vous deviez vous rendre en agence pour activer le tout.

Quelle est la meilleure banque pour les professionnels ?

Parmi les meilleures banques pour les professionnels, vous trouverez Axonaut, Qonto, Shine, Revolut ou encore Hello bank! Pro.

La meilleure banque dépend principalement des besoins de chacun ! Cependant, nous vous conseillons un compte professionnel comme Axonaut par exemple qui vous permet de centraliser la gestion de votre entreprise : facturation, devis, comptabilité, dépenses etc. Vous devez également vous poser la question si une présence dans une agence est essentielle pour vous.

En savoir plus sur cette thématique :

- Banque sans frais de tenue de compte : comparatif et conseils

- Meilleur compte pro en ligne : le comparatif

- Néobanque pro : Comparatif des 15 meilleures

- Compte pro en ligne SARL : notre top 4

- Compte pro en ligne SASU : notre sélection

- Axonaut se connecte avec Qonto et Revolut !

- Auto entrepreneur et compte pro : quelles obligations ?

- Comment ouvrir un compte pro Axonaut ?

- Comment contester une opération sur une carte de paiement Axonaut ?

- Gérez vos prélèvements sur Axonaut avec GoCardless