- Définition et utilité du plan de trésorerie prévisionnel : il s’agit d’un tableau mensuel qui recense les encaissements et décaissements à venir sur 12 mois, indispensable pour anticiper les tensions financières, éviter les surprises et prendre des décisions éclairées.

- Méthodologie structurée : listez d’abord tous les flux (clients, apports, salaires, fournisseurs…), calculez le solde mensuel et cumulé, puis ajustez en cas de déficit (négociation, financement, reports).

- Axonaut, un outil intégré pour piloter la trésorerie : grâce à son module de prévisionnel, Axonaut importe automatiquement les données bancaires et comptables, permet la création et la comparaison de scénarios personnalisables (réel vs prévisionnel), détecte les écarts et offre un suivi visuel en temps réel — tout inclus dans l’abonnement.

La gestion de la trésorerie est l’un des piliers fondamentaux pour assurer la pérennité et la croissance d’une entreprise existante. Pourtant, il s’agit souvent d’un aspect négligé par manque de temps ou d’expertise. Le plan de trésorerie est un outil indispensable pour anticiper les flux financiers, éviter les mauvaises surprises et prendre des décisions éclairées.

Mais concrètement, qu’est-ce qu’un plan de trésorerie ? Comment le mettre en place efficacement et quels conseils suivre pour l’optimiser ? Dans cet article, nous vous proposons une définition claire, des astuces pratiques et un modèle prêt à l’emploi pour vous accompagner dans cette démarche essentielle.

Plan de trésorerie : définition

Le plan de trésorerie, aussi appelé prévisionnel de trésorerie, est un tableau où vous pouvez voir les encaissements et décaissements prévus au cours d’une année d’activité.

Les entrées et sorties de fonds sont classés dans chaque colonne correspondant au mois, elles sont ventilées mois par mois. Par exemple, si un achat a été payé en avril, il doit être ajouté dans la colonne d’avril.

A la création de l’entreprise, le plan de trésorerie prévisionnel fait partie des quatre principaux tableaux du business plan financier :

- Plan de financement initial : une colonne besoins d’investissement et une colonne ressources de financement (apports personnels, emprunts etc). La différence entre ces deux colonnes représente le besoin de trésorerie.

- Compte de résultat prévisionnel sur 3 ans : il présente le résultat net (bénéfice ou perte) obtenu par différence entre les recettes et les charges d’exploitation de l’entreprise.

- Plan de trésorerie sur 12 mois : il permet de gérer dans le temps les décalages de paiement entre les entrées et les sorties d’argent.

- Plan de financement prévisionnel sur 3 ans.

Quelle est la différence entre budget et plan de trésorerie ?

Le plan de trésorerie et le budget de trésorerie sont deux tableaux importants à prendre en compte pour le suivi de votre trésorerie mais n’ont pas le même objectif.

Le plan de trésorerie prévoit les flux entrants et sortants dans le futur. Il permet d’identifier des décalages de trésorerie et donc le besoin en fonds de roulement (BFR).

Quant au budget de trésorerie, il prévoit les dépenses et les revenus futurs d’une entreprise. Il identifie donc les ressources disponibles et les besoins financiers d’une entreprise.

Quelle est l’utilité du plan de trésorerie prévisionnel ?

Le plan de trésorerie prévisionnel financier est un excellent outil pour anticiper les besoins de liquidités. En effet, vous pouvez visualiser précisément les flux financiers à venir (encaissements et décaissements). En identifiant à l’avance les périodes où la trésorerie pourrait être insuffisante, l’entreprise peut prendre des mesures pour éviter les difficultés, comme négocier un délai de paiement ou solliciter un financement.

En rédigeant ce document, vous mettez plus de chances de votre côté pour assurer la pérennité de votre entreprise. Comme vous le savez : la gestion de la trésorerie est le nerf de la guerre ! Un plan de trésorerie vous aide à maintenir un équilibre financier et à éviter les situations critiques.

La trésorerie est également la boussole d’un entrepreneur : sans elle, il devient plus difficile de prendre des décisions éclairées. Le plan de trésorerie donne une vision claire de la situation financière. Vous pouvez vérifier si une décision va impacter négativement votre trésorerie ou non comme l’embauche d’un salarié.

Dans le démarrage de votre entreprise, les banques et les investisseurs demandent souvent un plan de trésorerie avant de financer une entreprise. Avoir un document clair et précis montre que l’entreprise est bien gérée et qu’elle maîtrise ses finances. Cela inspire confiance et augmente les chances d’obtenir des financements.

Plan de trésorerie Excel : le modèle gratuit

Découvrez notre exemple de plan de trésorerie Excel pour créer ce tableau rapidement :

Comment faire un plan de trésorerie ?

Lister les encaissements dans le plan de trésorerie

Parmi les encaissements, on retrouve plusieurs éléments :

- Chiffre d’affaires prévisionnel TTC.

- Apports en capital (capital de départ et augmentations de capital).

- Apports en compte courant.

- Subventions reçues.

- Produits financiers.

- Remboursements d’impôts.

Pour un planning de trésorerie le plus réaliste possible, nous vous conseillons d’anticiper le plus possible les baisses d’activité. Identifier les périodes creuses permet de préparer des stratégies comme épargner en amont ou négocier des crédits pour pallier les baisses de revenus.

Gardez également en tête que les clients peuvent payer en retard. Il est donc prudent d’intégrer une marge d’erreur.

💡Les ventes dans ce tableau devront être en TTC et non en hors taxes.

Lister les décaissements dans le plan de trésorerie

Vous devrez reporter plusieurs types de décaissements :

- Investissements.

- Achats TTC.

- Frais généraux TTC (loyers, honoraires, entretiens, assurance, dépenses de transport…).

- Salaires et charges sociales.

- Impôts et taxes.

- Réductions de capital.

- Reprises d’apports en compte courant.

- Charges financières.

Dans l’établissement des décaissements, n’oubliez pas d’anticiper des coûts exceptionnels comme des réparations ou encore des frais juridiques par exemple. En intégrant une marge pour les imprévus dans le plan, vous êtes mieux préparé à gérer ces situations sans déséquilibrer vos finances.

Dans ce même esprit, oublier des petites dépenses comme les frais de déplacement ou les fournitures peuvent peser lourd dans la balance. Nous vous conseillons de pointer avec précision l’ensemble des opérations sur vos relevés bancaires pour être sûr de n’omettre aucune dépense, même minimes.

Vous devrez également intégrer les paiements des impôts, des taxes ou des cotisations sociales pour éviter des pénalités conséquentes. La solution sera d’intégrer ces échéances dans votre plan pour anticiper les montants à régler.

Par exemple, si des salaires sont prévus dans le plan de trésorerie, ne pas oublier de prévoir une sortie de trésorerie mensuellement pour le paiement des salaires nets et une sortie de trésorerie mensuellement ou trimestriellement pour la paiement des charges sociales.

Enfin, pour faire face à une potentielle crise, vous devrez faire un travail de classement de vos dépenses prévues. Quelles sont les dépenses essentielles ? Cela revient à classer les charges fixes (loyer, salaires) et variables (marketing, achats ponctuels) dans le plan pour mieux prioriser vos dépenses.

💡Tout comme les ventes, les achats dans ce tableau devront être en TTC et non en hors taxes.

Calculer le solde mensuel

Solde mensuel = Encaissements – Décaissements.

Calculer le solde mensuel vous permet de connaître votre besoin de trésorerie sur une période donnée. Pour visualiser l’évolution de la trésorerie sur plusieurs périodes, ajouter le solde mensuel au solde cumulé du mois précédent.

Anticiper les écarts

Si vous identifiez un solde cumulé négatif à une certaine période, cela indique une période de tension pour votre trésorerie. En anticipant suffisamment, vous pouvez adapter votre stratégie financière. Vous pouvez négocier des délais de paiement avec les fournisseurs, accélérer les encaissements clients ou avoir recours à un crédit par exemple. L’objectif étant de préserver votre besoin en fonds de roulement.

Impliquer un expert-comptable

Travailler avec un expert-comptable vous garantit qu’il soit davantage réaliste et de vous armer davantage pour faire face à de potentielles difficultés.

Comment ajuster un plan de trésorerie en cas d’imprévus ?

En raison d’une baisse d’activité par exemple, il est possible que votre plan de trésorerie ne soit plus conforme à la réalité. Dès que vous constatez un imprévu, nous vous conseillons de calculer le montant exact qui affecte votre trésorerie à court et moyen terme. Cela vous aidera à dimensionner les ajustements nécessaires.

Dans une période plus difficile, l’heure est également à la priorisation des dépenses essentielles. Vous devez prioriser les dépenses incontournables (salaires, charges fixes, fournisseurs stratégiques) et reporter les dépenses moins urgentes. Vous pouvez également négocier avec vos fournisseurs pour des délais plus avantageux.

Si des dépenses peuvent être reportées, accélérez en revanche les encaissements. Vous pouvez par exemple contacter les clients qui ont des factures en retard et proposer des incitations pour accélérer le paiement comme un escompte.

Une solution sera aussi de mettre en place des solutions de financement à court terme. Vous pouvez par exemple négocier un découvert plus important ou faire de l’avance de trésorerie. Cette dernière solution consiste à faire financer le montant d’une facture rapidement pour débloquer de la trésorerie.

Pendant une période critique, n’oubliez pas de mettre à jour fréquemment votre plan de trésorerie pour rester réactif face à l’évolution de la situation.

Pourquoi automatiser le suivi de la trésorerie ?

Il existe plusieurs signes avant-coureurs d’un problème de trésorerie. Cela peut être des retards répétés dans le paiement des fournisseurs, l’augmentation des délais de paiement des clients ou encore la gestion inefficace des stocks.

Utiliser un logiciel de trésorerie vous permet d’automatiser la gestion de votre trésorerie pour avoir une meilleure visibilité sur ces risques :

- Gagner du temps au quotidien : le suivi de vos encaissements et décaissements est désormais automatisé. Grâce au rapprochement bancaire, vous pouvez synchroniser votre compte bancaire et rapprocher automatiquement les paiements.

- Obtenir une meilleure précision des données : Avec Excel, vous devez mettre à jour régulièrement les données. Votre entreprise s’expose par conséquent à de multiples erreurs humaines. Le logiciel de trésorerie créé pour vous les prévisionnels de trésorerie et fait face à tout type de scénarios.

- Collaborer plus facilement en interne et externe : le logiciel de trésorerie Axonaut donne un accès gratuit à votre expert comptable pour partager de manière sécurisée l’ensemble de vos données. Fini les échanges d’emails interminables ! Côté clients, l’ensemble des échanges sont centralisés et vous les retrouvez en un coup d’œil.

- Réagir rapidement : Axonaut est l’allié des entreprises dans la lutte contre les impayés ! Vous pouvez activer la relance automatique des impayés, mettre en place l’avance de trésorerie et faire appel à un service de recouvrement des factures sur une seule et même interface.

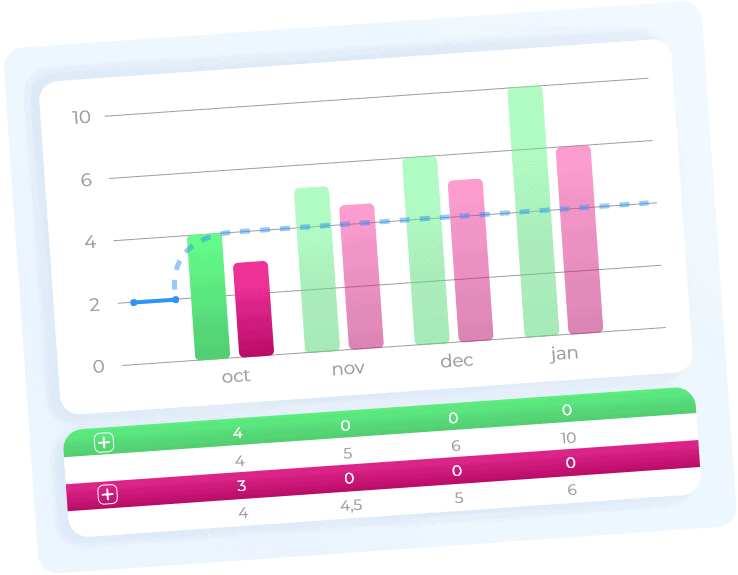

Découvrez le module de trésorerie par Axonaut ✨

Avec le module de trésorerie, Axonaut se positionne encore davantage comme l’allié de votre trésorerie !

- Créez votre prévisionnel de trésorerie en un clic.

- Vérifiez chaque mouvement de trésorerie prévisionnel en un coup d’oeil.

- Anticipez l’impact de différents scénarios sur votre trésorerie : Une embauche prévu ? Axonaut répond pour vous sur l’impact d’un changement dans votre entreprise.

- Comparez différents scénarios : vous pouvez comparer différents scénarios et l’état de votre trésorerie réelle avec la courbe prévisionnelle.

Objectif ? Obtenir toutes les informations automatiquement pour prendre les meilleures décisions pour la santé de votre entreprise !

En savoir plus sur cette thématique :

- Besoin de trésorerie : conseils et calcul (+modèle gratuit)

- Tableau de flux de trésorerie : définition et modèle

- Arrhes ou Acompte : que choisir pour votre trésorerie ?

- Avance de trésorerie : financer son entreprise plus facilement

- Trésorerie : définition, calcul et conseils

- Comprendre le budget de trésorerie pour TPE et PME

- Bilan prévisionnel : comment le faire facilement ?

- Le prévisionnel des ventes : le pilier de la stratégie des TPE/PME

- Cash Flow : définition et modèle

- Le prévisionnel de trésorerie : découvrez le module de trésorerie par Axonaut !

- Effet de levier : définition et calcul