Dès 2024, toutes les entreprises seront soumises à la facturation électronique. Quelles sont les obligations qui incombent aux sociétés ?

Les entreprises françaises sont incitées à envoyer leurs factures de manière numérisée pour la sphère publique, et ce, depuis le 1er janvier 2020. Pourtant, le processus n’est pas encore complètement adopté par toutes les sociétés, y compris pour les factures interentreprises, trop peu dématérialisées, ce qui leur amène des coûts supplémentaires. Selon le site impots.gouv.fr, près de 140 millions de factures auraient été échangées via Chorus Pro, outil de facturation électronique créé par l’État, pour les fournisseurs privés et publics afin de répondre à cette obligation.

Depuis le 7 octobre 2022, le Gouvernement a publié un décret et un arrêté qui précisent davantage la réforme de la facturation électronique obligatoire en France, effective à partir du 1er janvier 2024.

De nombreuses entreprises se sont déjà organisées pour répondre à l’obligation de facture électronique pour 2023. Mais alors comment préparer sa dématérialisation si vous êtes une entreprise ? Quels sont les outils qui permettent d’amorcer un tel changement ? Axonaut, votre plateforme de gestion d’entreprise vous éclaire sur la facturation électronique en France.

MODIFICATION DE LA LOI FINANCES :

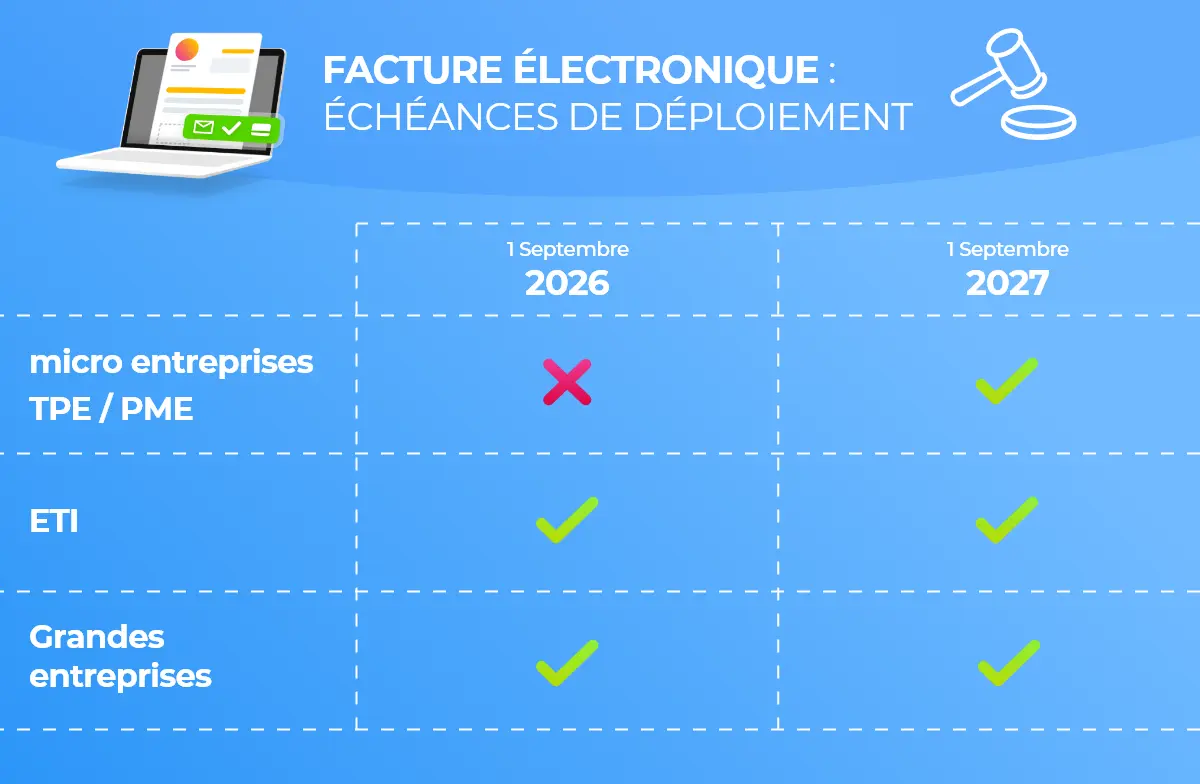

L’article 91 de la loi de finances pour 2024 fixe un nouveau calendrier d’application de la facturation électronique.

Les grandes entreprises et ETI devront adopter un logiciel à partir du 1er septembre 2026. Les PME et micro-entreprises seront concernées dès le 1er septembre 2027.

La facture électronique obligatoire répond à 4 objectifs pour les entreprises du secteur privé et public. Plus rapide et rentable, elle permet de faciliter les procédures comptables sur tous ses aspects : émission, transmission, réception, traçabilité…

À compter du 1er juillet 2024, toutes les entreprises seront concernées par l’obligation de facturation électronique, notamment pour accepter les factures créées, reçues et archivées par leurs fournisseurs.

Parmi les entreprises soumises à l’obligation d’émettre des factures dématérialisées, nous retrouvons :

Est-on obligé d’accepter la facturation électronique quand on est entrepreneur ? La réponse est oui, étant donné qu’en exerçant une activité indépendante, vous êtes soumis à la TVA.

Les assujettis non-redevables de la TVA devront également se conformer à cette obligation, au même titre que les personnes morales en franchise en base de TVA. Cette obligation vise essentiellement à contrôler les dépassements de seuil.

Le gouvernement a défini un calendrier précis afin d’accompagner les entreprises à intégrer les factures électroniques obligatoires dans leur fonctionnement. Cette application progressive permettra aux sociétés de s’adapter étape par étape à la réforme.

Pour les grandes entreprises, Les factures électroniques seront obligatoires en réception, à l’ensemble des assujettis, ainsi qu’en transmission.

La facture électronique sera obligatoire pour toutes les entreprises de taille intermédiaire.

La facture électronique deviendra obligatoire pour les petites et moyennes entreprises ainsi que pour les micro-entreprises.

Le nouvel article 289 bis du Code général des impôts défini la facture électronique comme suit :

La facture électronique est une facture dématérialisée, qu’elle soit émise, transmise ou reçue. Celle-ci doit nécessairement fournir des données spécifiques afin de la différencier d’une facture papier ou d’un PDF classique. Celle-ci sera adressée au client via une plateforme de dématérialisation quelle que soit la plateforme, qu’il s’agisse du portail public ou d’une autre plateforme, telle qu’Axonaut, par exemple.

Pour mieux comprendre la facturation électronique, il convient de définir les termes d’ « e-invoicing » et d’ « e-reporting ».

L’e-invoicing ou « e-facturation » désigne l’émission et la réception d’une facture via une plateforme numérisée. Si le processus peut se faire via Chorus Pro, il est possible de passer à l’e-invoicing avec une plateforme du secteur privé si celle-ci est partenaire de l’administration fiscale, afin qu’elle puisse réaliser un suivi en temps réel des échanges et des transactions de la société.

Avec l’e-invoicing, les entreprises pourront gagner du temps et limiter les erreurs de facturation. Elles auront aussi l’avantage de centraliser toutes leurs données et de sécuriser leurs échanges. Pour les déclarations à l’administration fiscale, les démarches seront également plus rapides et facilitées.

L’e-reporting vient en complément de l’e-invoicing pour permettre aux entreprises du secteur privé soumises à la TVA française de transmettre les informations qui ne peuvent pas s’intégrer dans la facturation à l’administration fiscale. Les opérations concernées sont celles réalisées avec des particuliers non soumis à la TVA, les opérations B2C entre une société et un consommateur final ainsi que les opérations établies avec des opérateurs hors de France. L’e-reporting est une manière pour l’administration fiscale de lutter contre les fraudes, d’établir une traçabilité sur les transactions, mais permet également aux entreprises de gagner du temps sur leurs déclarations.

Bon à savoir : l’e-reporting suivra le même calendrier que celui établi pour la facturation électronique.

Pour assurer l’authenticité d’une facture électronique, il convient généralement d’utiliser un format structuré EDI (Échange de Données Informatiques). Encadré par le Code Général des Impôts, le format EDI est un type de document compatible avec des systèmes d’information pour l’émetteur et le destinataire. Plusieurs normes encadrent le format EDI afin de s’accorder aux différents secteurs d’industrie, mais aussi pour s’adapter aux particuliers.

Le format EDI était jusqu’ici le seul format autorisé par l’administration fiscale pour dématérialiser les factures. Alors que l’EDI représente l’automatisation de tous les documents relatifs aux échanges commerciaux, une facture électronique est une facture qui est émise, transmise et reçue numériquement.

Bon à savoir : les factures non structurées, qui sont le plus souvent des copies numériques de factures papiers ne sont pas considérées comme des factures électroniques.

Si aujourd’hui le format PDF est encore toléré, ce format devrait progressivement disparaître pour les factures. Une facture électronique devra comporter plusieurs données sous une forme structurée.

En plus de devoir être conservées dans leur format informatique initial (à l’émission), les factures électroniques seront soumises à un processus d’archivage précis :

Pour mieux tracer les factures, celles-ci seront automatiquement scellées et horodatées lors de leur archivage. Elles seront contenues dans un coffre-fort numérique.

Les entreprises qui ne respectent pas la réforme de dématérialisation des factures encourent une amende de 15 € par facture, dans la limite de 15 000 € par an, soit 1 000 factures. Pour le non-respect de l’e-reporting, les sociétés devront payer une amende de 250 € par facture, dans une limite de 15 000 € par an.

En savoir plus sur cette thématique :