Comment déclarer et reverser la TVA ? Toutes les entreprises assujetties à la Taxe sur la Valeur Ajoutée se sont posé cette question. Cela dépend de plusieurs paramètres comme le régime fiscal choisi ainsi que le choix du paiement de la TVA sur les encaissements ou sur les débits. Quelle est la différence ? Comment fonctionnent ces deux systèmes ? Découvrez notre article dédié !

La TVA acquittée sur les encaissements est exigible lors de l’encaissement des factures, y compris les acomptes. En clair, cela signifie que vous reversez la TVA à l’Etat uniquement lorsque le client a réglé l’intégralité ou une partie de la somme correspondante. En fonction du type de règlement, vous aurez différents délais :

Pour que vos clients aient l’ensemble des informations sur la TVA applicable, vous devrez mentionner chacune de vos factures “TVA exigible d’après les encaissements”.

????Comment comptabiliser la TVA sur les encaissements ? Si vous n’avez pas encore reçu de paiement suite à l’envoi de votre facture, vous pouvez utiliser le compte 44580 “taxes sur le CA à régulariser ou en attente”. Une fois le règlement reçu, vous devez solder le compte 44580 et l’affecter au compte 445710 (TVA collectée).

Pour la TVA sur les encaissements, prenons par exemple une société de nettoyage. Elle a trois clients : un client paie l’entreprise au mois d’octobre le montant de 10 000 euros, le deuxième paie le même montant au mois de novembre et le troisième au mois de décembre. Le calcul se fera ainsi :

La TVA sur les débits est un système qui rend exigible la TVA collectée à partir de la date d’émission de la facture.

Qui peut opter pour la TVA sur les débits ? Les professionnels effectuant de la vente de biens sont obligés d’opter pour le paiement de la TVA d’après les débits. Certains prestataires de services peuvent également faire la décision de passer sur ce système via un courrier. Cependant, en règle générale, ce sont les entreprises qui effectuent de la vente de biens et services qui optent pour la TVA sur les débits.

Dans tous les cas, les professionnels doivent mentionner ce choix sur chacune de leurs factures avec la mention “TVA exigible d’après les débits”. C’est d’ailleurs une des nouvelles mentions obligatoires mises en place en octobre 2022.

Prenons un exemple : vous avez une société d’informatique et vous créez une facture d’un montant de 30 000 euros en septembre. Même si vous recevez le paiement en octobre, vous devrez 6000 euros de TVA en septembre (20% de 30 000).

Il n’existe pas de seuils spécifiques pour déterminer si une entreprise doit appliquer la TVA sur les encaissements. Cela dépend en revanche davantage de votre secteur d’activité.

La TVA sur les encaissements et la prestation de service vont généralement de pair. Pour les vendeurs de biens/marchandises et les métiers du négoce, ils devront choisir la TVA sur les débits.

Si vous êtes soumis à la TVA sur les encaissements, vous pourrez passer à une TVA sur les débits si vous êtes dans un secteur éligible. Pour connaître les critères d’éligibilité, nous vous conseillons de contacter le service des impôts.

Si vous décidez de changer ou avez le choix entre ces deux systèmes, quels sont les avantages et inconvénients ?

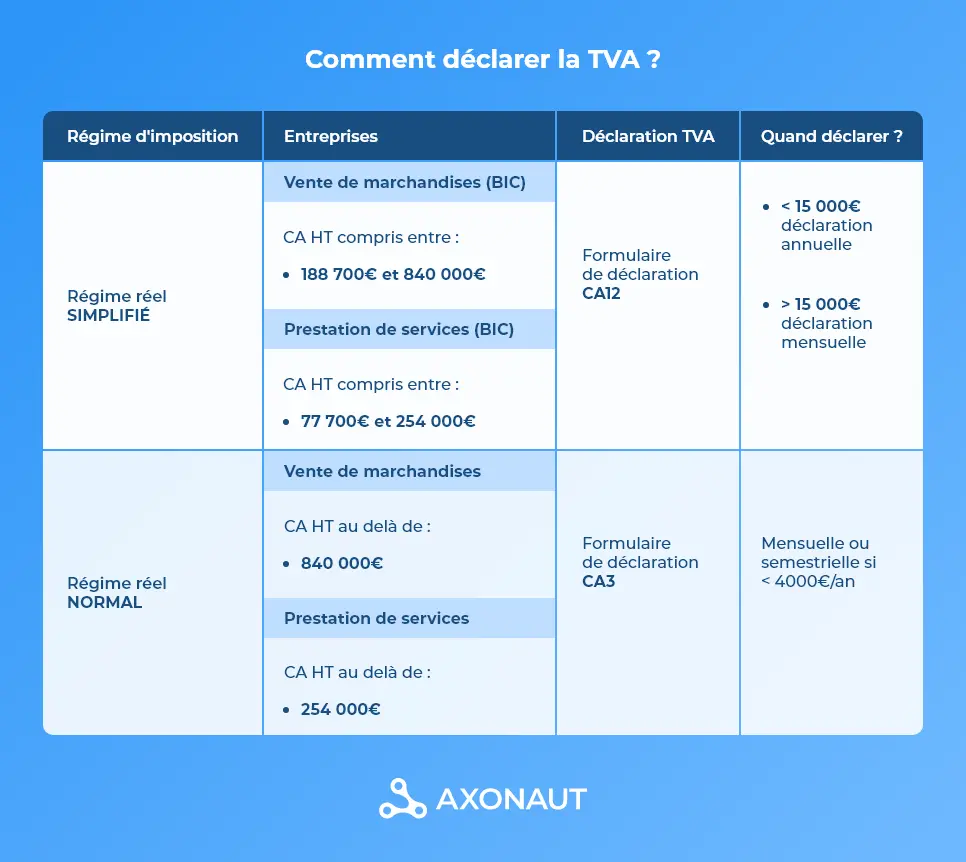

Pour rappel, la TVA est un impôt collecté auprès de vos clients que vous reversez ensuite à l’Etat chaque mois, année ou trimestre en fonction de votre régime. Il en existe deux :

1. Le régime réel simplifié. Ce régime s’applique aux entreprises dont le chiffre d’affaires hors taxes est compris entre :

Il est appelé ainsi car il permet aux entreprises de déposer un bilan comptable simplifié. Les nouvelles sociétés optent souvent pour ce régime pour commencer leur comptabilité. Concernant la TVA, vous devrez réaliser une déclaration de TVA annuelle.

2. Le régime réel normal. Ce régime s’applique aux entreprises dont le chiffre d’affaires ne dépasse les seuils suivants :

La déclaration sera à effectuer par trimestre si le montant de la TVA due annuelle est inférieur à 4000 euros. Dans le cas où le montant est supérieur, vous devrez effectuer une déclaration de TVA mensuelle.

Sur chaque encaissement effectué, collectez la TVA auprès de vos clients en fonction du taux de TVA applicable à vos produits ou services. Il en existe plusieurs :

Maintenez des registres précis de toutes vos opérations, y compris les ventes, les achats, les encaissements et les décaissements.

En cas de contrôle, vous devrez également présenter l’ensemble des justificatifs comme les factures d’achat et clients. Pour les documents comptables, vous êtes tenu de conserver les documents pour une durée de 10 ans.

La date d’exigibilité de la TVA collectée dépend du système choisi : le paiement de la TVA d’après les débits ou la TVA sur les encaissements.

Pour le deuxième cas, vous devrez calculer le montant total de TVA collectée sur les encaissements au cours de la période de déclaration. Cela implique d’additionner la TVA collectée sur toutes vos ventes ou prestations de services.

Pour vous aider à préparer votre déclaration de TVA, vous pouvez télécharger gratuitement notre tableau de calcul TVA sur encaissement ci-dessous :

En fonction de votre régime fiscal, déclarez et payez la TVA sur une base périodique (mensuelle, trimestrielle ou annuelle).

Si vous déduisez plus de TVA que le montant dû à l’état, vous obtiendrez alors du crédit de TVA sur la prochaine déclaration.

Si vous êtes assujetti à la TVA (régime réel normal ou régime réel simplifié), vous pouvez déduire la TVA que vous avez payée sur vos achats et investissements professionnels. Attention cependant la TVA ne peut être déduite qu’à partir du moment où elle devient exigible. L’exigibilité dépend principalement du type de vente :

Par exemple, une entreprise achète des fournitures de bureau pour son activité. Elle reçoit les produits le 20 février. Dans le cas d’une livraison de biens, la TVA devient exigible à la livraison et elle devra être déclarée et déduite dans la déclaration de février.

La déclaration de TVA étant un exercice fastidieux, nous vous conseillons de consulter un expert-comptable. Il saura vous accompagner pour n’omettre aucun élément et vous donnera des conseils spécifiques à votre situation.

En plus d’un professionnel agréé, un logiciel de comptabilité saura automatiser les tâches comptables pour faciliter les démarches pour vous et votre expert-comptable.

Avec Axonaut, vous pouvez inviter gratuitement votre expert-comptable sur un portail dédié. Il pourra visualiser en temps réel votre comptabilité.

Depuis le portail comptable, il aura également la possibilité d’automatiser l’export de vos factures de ventes et d’achats rattachés aux pièces justificatives.

Pour la déclaration de votre TVA, Axonaut vous facilite la tâche en vous proposant automatiquement la TVA encaissée et décaissée sur un tableau de bord dédié.

Vous pourrez également connecter votre compte bancaire et vérifier en temps réel les entrées et sorties de trésorerie.